資産設計で目標リターンを実現する

なぜ運用は予測どおりいかない?

資産設計においてポートフォリオの平均リターンは、将来もその収益率を実現するとは限りません。平均リターンは過去データから出された期待値であって、将来設計のための確定値とはならないからです。

このため常にポートフォリオの資産配分を注視し、資産配分率の調整や資産組換えなどポートフォリオの見直しが必要となります。

平均利率は確定利率ではない

将来の老後設計のために、

「現役引退時までに2000万円を貯め、老後はそれを運用しながら一定額ずつ取り崩していく」

という運用アドバイスがあります。

「年平均5%で積立運用していけば・・・」

アドバイザーからこのような提案を聞くことがあるでしょう。これは仮定の話であって、しかも保証がありません。それなら年利5%の定期預金に積み立てていけばいい話です。ただし、今どきそんな利回りの良い預金はありません。

過去データから出された平均リターン(収益率)は、将来も同じリターンを実現しにくい。にもかかわらず平均リターンが20年、30年先の将来も実現するかのような仮定は老後設計を狂わせる怖れがあります。

例えば「リターン5%、リスク10%」という時、

「5%のリターンが見込めるとして、プラスマイナス 10%上下にブレる可能性がある」

という意味です。この場合、一般的にはリターンの上限は+15% (5% +10%)、下限は−5% (5% − 10%)となる可能性があります。このリターンについてのブレがリスクというものです。

ところが人間は、自分に都合の良い可能性を考えがちです。「リターン5%、リスク10%」という場合、頭ではリターンにブレがあるとわかっていても、投資者(一般生活者が投資行為をするという意味で投資家とは区別します)はそれでも「平均5%のリターン」が得られると考えがちです。アドバイザーも、

「年平均5%で運用すれば、20年後には資産残高はこの金額になります」

と提案します。そしてこの5%運用のためのポートフォリオをつくります。「仮定」はいつしか「確定」となっています。

「平均」から生じる乖離

ここで1つのシミュレーションを見てみます。モンテカルロ法と呼ばれるシミュレーションです。

■シミュレーションによる資産設計図

上図では、

・50歳から65歳までの15年間で資産1000万円を投資目標額2000万円にするため一括運用する。(横軸の0年〜15年)追加投資なし

・66歳から86歳の20年間で資産を運用しつつ毎年120万円(毎月10万円)を取り崩す。(横軸の16年〜36年)

最初の15年間で投資目標額2000万円に到達するためには、単純に複利計算して年平均約5.0%の利回りで可能となります(終価係数)。シミュレーションではこれを実現するために「リターン5.0%、リスク10.0%」のポートフォリオを提示します。しかしこのシミュレーションでは、運用が「平均」で行っても15年後の到達額は1600万円にしかなりません(太い青線)。これは年利回りにすると約3.2%です(現価係数)。

また、66歳以降に資産を運用しながら取り崩していく場合でも、年5.0%の運用であれば20年間(85歳まで)取崩しが可能です(資本回収係数)。しかし、太い青線で見ると10年間(75歳まで)で資金は枯渇します。これらの差は何でしょうか。シミュレーションの「運用予測」を見ると、

●「投資目標『15年後に2000万円を確保したい』を達成する可能性は29.9%程度と予測されます」

というメッセージが出ています。言い換えれば30%ほどの確率でしか「投資目標額2000万円」(利回り5%による)を達成できないということです。もちろん、これは運用リスクがあるからです。シミュレーション後半の取崩しのための運用でも同様のことが言えます。しかしここで、投資者はこう考えるのではないでしょうか。

「投資にはリスクがあるのはわかっている。そのリスクを踏まえての平均利回りではないか? 良いケース、悪いケースを踏まえての平均ケースではないか」

つまり、良くも悪くも「平均すれば5%の収益率は実現可能」なのだと。では、なぜ平均リターンからかけ離れた運用成果になるのでしょう。平均リターンは5%(予測値2000万円)なのに、将来シミュレーションでは平均ケースは3.2%(予測値1600万円)にしかならない。予測額で400万円も差があります。これは収益率の「平均」と将来起こる生起確率の「平均」を取り違えているからです。生起する確率としては、上図のシミュレーションに見るように30%ほどの確率でしか「平均」は実現しないのです。

実際のところ、グラフの将来予測図での「平均」というのは「中位」(中央値)という意味です。このモンテカルロシミュレーションには次の説明が記載されています。

|

将来予測を1000回繰り返し、そこから得られた1000通りの結果を元に以下のような分析結果を表示しております。 ◆平均的なケース: 将来予測を1000回繰り返し、そこから得られた1000通りの予想額の500番目の予測値。 ◆良いケース: 将来予測を1000回繰り返し、そこから得られた1000通りの予想額の100番目の予測値。 ◆悪いケース: 将来予測を1000回繰り返し、そこから得られた1000通りの予想額の900番目の予測値。 |

基本的なことになりますが、中央値は平均値ではありません。図では中央値(平均的なケースである500番目の予測値)は平均値よりも下方になっています。平均分散法で出された平均リターンが将来もそのままリターンとして実現するのではないということです。投資者(アドバイザーも含めて)は「平均5%のリターン」のことを、

「良くいけば5%よりも上のリターン、悪くいっても平均にならせば5%のリターン」

と思いがちです。人間の行動心理から、「平均」と言われると「良い方のブレは期待するが、悪い方のブレは考えない」ようにします。図で見るように、これにより長期では数百万円もの誤差が生じ、資金計画が狂ってしまいます。それを避けるためには期待リターンは2〜3%下方修正しなければなりません。あるいは無理してでもリスクを上げ、期待リターンを2~3%上方修正することになるのでしょうか。

資産の組換えが必要なわけ

ここで「「リバランス」という考えが出てきます。リバランスというのは平均リターンを将来にわたって維持していくために、時間の経過によって資産配分が崩れた時に、配分率を元に戻すことです。これにより当初の平均リターンを維持しようというものです。ただ、リバランスさえすれば平均リターンのままで目標額が達成されるという投資者の錯覚が起こりえます。リバランスというのはあくまで元の配分率を維持していくというにすぎません。

もし各資産の収益率が時間の経過によって変わっていくならば、それにより構築するポートフォリオの平均リターンも変わり、資産配分も変えていかざるをえません。平均というのは、過去データからはじき出された現在時点までの平均値です。1年経てば平均は1年経過した分のデータが重なり平均リターンは変わり、その時点に設定した期待リターンのための資産配分も当然変わってきます。平均は常に動いているのです。

仮にこれまで期待リターン5%のために作った資産配分が【下図左】のポートフォリオだとします。

日本株式 50%

先進国株式 50%

これは過去データから構築されたものとなります(仮定の資産配分)。しかし経済成長率が将来はもっと上がる(下がる)と見込まれるとします。この状況下では、新たなリターンのための資産配分が必要になってきます。

そのためには配分率だけではなく、組み入れる資産も変わってきます。これまで日本株式と米国株式だけであったものが、これに債券や新興国株式、REIT(不動産投資信託)なども加わってくるでしょう。すると投資資産そのものも当然変わります。

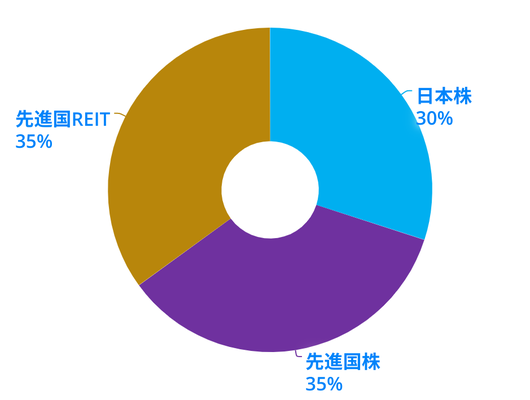

例えば【上図右】のポートフォリオを構築する必要が出てきます(仮定の資産配分)。

日本株式 30%

先進国株式 35%

先進国REIT 35%

これは資産を組み換えるわけですから、「リアロケーション」となります。リアロケーションは、投資資産はそのままにして配分率のみ大きく変更する場合もあります。5%のリターンを目指すとすれば、将来変化していく市場に合わせて投資資産の選択と資産配分率を常に注視していかなければなりません。

そうでないと過去の平均がずっと一人歩きして、「普通に運用していれば5%のリターンが得られる」という思い込みによって将来に大幅な老後設計の修正を迫られるとも限りません。投資者はその意味を十分理解しておかなければなりません。

<注>

「FPアセットアロケーション」によるシミュレーション。(提供:日本FP協会 運営会社:株式会社キャピタル・アセット・プランニング)

モンテカルロ法によるシミュレーション:通常の解析的な方法では予測が難しい数学的、物理的、社会的な問題に対して、乱数あるいは物理的な ランダム・ メカニズムを使って数値実験を多数回行うことにより、近似解を得たり問題の法則性を説明したりする手法をモンテカルロ法といい、この手法を 用いて計算を行うことをモンテカルロシミュレーションといいます。 (「FPアセットアロケーション」より)

※ここに掲載した図表は、シミュレーションの前提となる条件が適正か、運用目標のリターン・リスクがその条件に最適かを問うものではなく、説明上仮定としてパターンを挙げたものです。

※ポートフォリオの予測数値は過去データをもとにしたもので、将来の損益を確定・約束するものではありません。

※特定の金融商品の販売、売買を推奨することはしていません。

TFICS ティーフィクス

FP・【資産づくりから承継まで】

TFICS ティーフィクス

FP・【資産づくりから承継まで】